目次

二次相続とは

日本では一般的に夫の相続が一次相続に該当する事例が多いです。遺された配偶者(妻である場合が多い)が死亡し、親世代の財産が完全に子世代へ移転する相続を二次相続といいます。

夫婦から子世代への財産承継が完了するのは二次相続を経てからですから、二次相続までを考慮に入れない相続税対策は片手落ちです。

※この記事では便宜上、夫の相続を一次相続、妻の相続を二次相続であるものとして説明をしています。

一次相続と二次相続の違い

相続人の違い

相続税申告の違い

基礎控除額とは、相続財産の価額から差引くことのできる金額で、相続財産のうち基礎控除額までの金額には相続税が課されません。二次相続の際は、一次相続時の相続人が一名亡くなっている訳ですから、通常は一次相続の時に比し、基礎控除が600万円減少します。

配偶者の税額の軽減

しかし、二次相続においては通常この規定を適用することができません。配偶者である相続人が存在しないためです。

小規模宅地等の特例

この規定は、対象となる土地等を配偶者が相続する場合とくに条件無く適用することが可能ですが、配偶者以外の相続人がこの土地を相続する場合は、いくつかの要件を充足することが必要です。

被相続人と同居の子等が相続する場合は、相続税申告期限まで引き続き住み続け、保有を続けることが適用要件となり、同居していない子が相続する場合は、相続開始前3年以内に自己が所有する家屋等に居住したことが無いことや、被相続人の同居親族がいないことなどが要件となります。

一次相続に際しては、配偶者が相続人となるため、この規定の適用を受けることは難しくありませんが、二次相続に際しては、被相続人の同居親族か、自宅を保有していない親族等に限られ、この規定の適用要件は厳しくなります。

生命保険金の非課税限度額

生命保険金と死亡退職金(以下「生命保険金等」といいます。)には、それぞれに先に述べた基礎控除とは別枠で非課税限度額が設けられており、生命保険金等の非課税限度額は、500万円×法定相続人の数、という算式で算出します。この非課税限度額も、通常は二次相続時には一次相続時に比し500万円減少します。

二次相続の注意点

夫婦と子供1人の3人家族を例として、一次相続と二次相続での基礎控除の違いについて考えてみましょう。仮に夫が先に亡くなった場合、妻と子が法定相続人となるので、基礎控除の額は、3,000万円+600万円×2人=4,200万円となります。

つまり、夫の財産の内、4,200万円迄は相続税が課されないことになります。数年後に妻が亡くなるとします。妻が亡くなるまでに再婚をしていなければ、妻の死亡時(二次相続時)の基礎控除額は、3,000万円+600万円×1人=3,600万円となります。

同じご家族の相続ですが、夫の相続時(一次相続)と妻の相続時(二次相続)では600万円も相続税の基礎控除額が異なることになります。

配偶者の税額軽減については、たとえば、相続財産が1億6千万円までの一次相続は、全額を配偶者が相続する限り相続税は課されません。また、相続財産がたとえ10億円あったとしても、妻5億円、子5億円と相続するならば、妻が相続する5億円に対して相続税は課されません。しかし、二次相続においてはこの規定は使うことができません。二次相続には配偶者である相続人がいないためです。

また、先に述べた通り小規模宅地等の特例の適用も、配偶者である相続人がいない場合は適用が難しくなります。たまたま二世帯住宅を建てて被相続人と同居していた、たまたま被相続人と同居している子供がおらず相続人はずっと賃貸住まいだったなど、家族構成や偶然の要素に左右される要件が含まれているからです。

生命保険金の基礎控除額

生命保険金等についても二次相続では相続税の基礎控除額が異なります。先ほどと同様夫婦と子供一人の家族の例で考えるならば、夫の生命保険金については、500万円×2人=1,000万円まで、相続税の対象となりません。しかし妻の生命保険金には、500万円×1人=500万円を超える部分には相続税が課されます。

相続税額の早見表

計算の前提としては、法定相続人が法定相続分通りに相続すること、一次相続では配偶者の税額軽減の適用を受けること、小規模宅地等の特例等の各種特例の適用は考慮しないこと、として算出しております。

同じ財産の価額でも、配偶者と子供一人で相続する場合と、子供一人のみで相続する場合の税負担額及び税負担率がどのように異なるかに着目してください。

財産価格 | 一次相続 配偶者有 + 子供一人 | 二次相続 配偶者無 + 子供一人 | ||

|---|---|---|---|---|

| 税額 | 税負担額 | 税額 | 税負担額 | |

| 4千万円 | 0円 | 0.0% | 40万円 | 1.0% |

| 5千万円 | 40万円 | 0.8% | 160万円 | 3.2% |

| 6千万円 | 90万円 | 1.5% | 310万円 | 5.2% |

| 7千万円 | 160万円 | 2.3% | 480万円 | 6.9% |

| 8千万円 | 235万円 | 2.9% | 680万円 | 8.5% |

| 9千万円 | 310万円 | 3.4% | 920万円 | 10.2% |

| 1億円 | 385万円 | 3.9% | 1,220万円 | 12.2% |

| 1億5千万円 | 920万円 | 6.1% | 2,860万円 | 19.1% |

| 2億円 | 1,670万円 | 8.4% | 4,860万円 | 24.3% |

| 3億円 | 3,160万円 | 10.5% | 9,180万円 | 30.6% |

| 5億円 | 7,605万円 | 15.2% | 1億9千万円 | 38.0% |

二次相続で使える「相次相続控除」とは

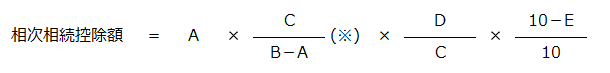

相次相続控除は今回の被相続人が亡くなる前10年以内に相続により財産を取得しており、前回の相続時に相続税を課されていた場合に適用を受けることができます。具体的には、次のような算式により控除額を計算します。

B:前回の相続時に今回の被相続人が相続した純資産価額

C:今回の相続時の純資産価額

D:今回の相続時に相続人が相続する純資産価額

E:前回の相続から今回の相続までの経過期間

※この割合が1を超える場合、1とします。

考え方として、前回の相続時に納めた相続税額の内、1年につき10%の割合で逓減した後の金額を今回の相続税額から控除します。下記、国税庁の情報もご参考になさってください。

相続税対策は二次相続まで考慮しよう

しかしながら、これは注意が必要です。次のような事例を考えてみましょう。被相続人(父)財産1億円 相続人、母、子一人、配偶者の税額軽減以外の特例は一切適用できない、との前提で試算をします。

財産が1億6千万円以下なので母がすべてを相続すると、一次相続では相続税は発生しません。この母が、相続後慎ましやかに受給年金の範囲内で生活し、父からの相続財産1億円の全てをそのまま子に残して二次相続が開始した場合、二次相続の際に子が納付する相続税額は1,220万円になります。

他方仮に、一次相続の際に、母と子が1億円の1/2、5,000万円ずつ相続した場合は、一次相続時の相続税は、385万円になります。その後、母が相続した5,000万円を全て子に相続させた場合、二次相続時の相続税額は160万円です。

一次二次の相続税額を合計すると545万円です。一次相続ですべてを母に相続させた前提での相続税額は1,220万円でしたから、合計の納税額は675万円少なくなります。

一次相続時に子世代に財産を承継した方が良い場合がある

もちろんこれは、二次相続までの期間の生活費や医療費等で財産が減少すれば異なる計算結果になりますし、小規模宅地の特例の適用関係によっても変動します。二次相続迄を含めた相続税対策を考えるにあたっては、以下のような要素も考慮して頂くことが重要です。

財産種類による検討

配偶者には税額軽減の適用があるためです。子供が相続すると、小規模宅地特例の対象外となる場合は、二世帯住宅への建替えや同居なども検討に値する事項です。

資産管理法人株式等の将来確実に値上がりする資産も一次相続で子世代へ相続させることが望ましいです。税負担軽減のみを考えた遺産分割は望ましくありませんが、税制の特例の恩典は、余すところなく受けられるように計画することは望ましいことです。

生前贈与の検討

たとえば、財産6,000万円、相続人一人の場合の税負担率は5.2%です。これは1年で229万円を贈与された人の贈与税負担率とほぼ同率です。財産1億円、相続人一名の場合は12.2%で、666万円贈与を受けた人の税負担率とほぼ同率です。

つまり、財産を6,000万円お持ちの方は、年200万円程度、1億円の方は、年600万円程度であれば、生前に贈与しておいた方が、税負担は少ないということになります。老後に必要な資金は人により異なりますので、単純な比較はできません。

しかしご自分の相続時に係る税負担率を知り、無理のない範囲で生前贈与をしておくことは、有効な相続税対策になります。

配偶者居住権の新設

これによりお母様の終の棲家は配偶者居住権として確保し、所有権は子供が保有するという形式が選択できるようになりました。配偶者居住権はいわば自宅の利用権で、建物の所有権とは別個の財産として設定されます。

配偶者居住権は建物を目的とする権利ですが、配偶者居住権が設定されると敷地の利用権も併せて設定されます。敷地利用権も土地の所有権とは異なる財産として個別に評価されます。

一次相続で配偶者居住権が設定されると、その土地建物の財産評価額は配偶者居住権と敷地利用権相当分引き下げられ、結果相続税の引き下げ効果を得ます。配偶者居住権は一身専属的権利であり第三者への譲渡は出来ず、二次相続の開始とともに消滅します。

敷地利用権と土地の所有権は他の要件を充足していれば、いずれも小規模宅地等の特例の適用対象となり得ます。つまり配偶者居住権を取得したお母様と、ご自宅の所有権を取得したお子様の両名が小規模宅地の適用を受けることも可能です。

配偶者居住権には、メリットもデメリットもあります。検討に際しては税理士などの専門家に相談し、規定をよく理解なさった上で設定なさってください。

まとめ

小規模宅地等の適用関係や相続税と贈与税の税負担率、配偶者居住権の設定などを検討し、どのような財産承継が、ご家族の生活様式に合致しつつも税負担を軽減するのか、シミュレーションを重ねつつ最適解を導き出していってください。顧問税理士はきっとお役に立てますので、是非専門家の知見をご活用ください。

この記事の監修者

税理士/税理士法人シン総合会計 代表

会計事務所に勤務しつつ平成16年税理士試験に合格。税務コンサルタント会社にて金融機関をサポートする業務の中、資産税業務の経験を積む。平成22年税理士法人シン総合会計設立。主に中小企業の会計税務支援を中心に、事業承継、資産税業務にも従事。不動産会社の税務相談会相談員、金融機関のセミナー講師等に携わる。