目次

主債務者が死亡したらアパートローンはどうなる?

被相続人の債務は相続の対象になります。相続財産には積極財産(不動産、預金などプラスの財産)と消極財産(借入金、債務などマイナスの財産)があり、消極財産についても不動産や預金などと同様、法定相続人に承継されるものです。

不動産や預金などは遺言書や遺産分割協議に基づき相続承継されますが、アパートローンなどの債務の場合、誰が承継するかについては金融機関との協議が必要になります。協議が整わない場合は、相続人が法定相続分通りに債務を承継したものとして取り扱われます。

アパートローンなどに連帯保証人が立てられており、連帯保証人が法定相続人でもある場合は、通常連帯保証人である法定相続人が債務を承継します。

不動産や預金などは遺言書や遺産分割協議に基づき相続承継されますが、アパートローンなどの債務の場合、誰が承継するかについては金融機関との協議が必要になります。協議が整わない場合は、相続人が法定相続分通りに債務を承継したものとして取り扱われます。

アパートローンなどに連帯保証人が立てられており、連帯保証人が法定相続人でもある場合は、通常連帯保証人である法定相続人が債務を承継します。

連帯保証人とは

連帯保証人とは、主たる債務者が返済困難に陥った場合に、主債務者に代わって債務を返済する義務を有する人をいいます。

通常の保証人と異なり債権者は主債務者の資力の有無にかかわらず、連帯保証人に対しては債務の全額の返済を要求することが可能です。通常、ある人が金融機関に連帯保証人として認められるか否かは、その人の年収や資産状況など、返済能力が大きく関与してきます。

しかし、アパートローンの場合、連帯保証人は所有者の配偶者や子供など、賃貸物件を相続承継する可能性が高い人になります。これはアパートなどの賃貸物件所有者に相続が発生し、賃貸物件が法定相続人へと承継された後のローン返済を確実にするためです。

なお、相続人としての立場では被相続人の債務を相続放棄により免れることができますが、連帯保証人としての立場では、その保証の目的となっている債務の弁済義務から免れることはできません。

2020年の民法改正以来、法定相続人を連帯保証人とすることを求めない金融機関も出てきておりますが、従前の契約について迄は変更が行われていないのが通常です。個人名義の債務などを有しておられる方は、連帯保証人の設定が行われていないか、設定されている場合誰が連帯保証人になっているか、確認をしておくことは重要です。

通常の保証人と異なり債権者は主債務者の資力の有無にかかわらず、連帯保証人に対しては債務の全額の返済を要求することが可能です。通常、ある人が金融機関に連帯保証人として認められるか否かは、その人の年収や資産状況など、返済能力が大きく関与してきます。

しかし、アパートローンの場合、連帯保証人は所有者の配偶者や子供など、賃貸物件を相続承継する可能性が高い人になります。これはアパートなどの賃貸物件所有者に相続が発生し、賃貸物件が法定相続人へと承継された後のローン返済を確実にするためです。

なお、相続人としての立場では被相続人の債務を相続放棄により免れることができますが、連帯保証人としての立場では、その保証の目的となっている債務の弁済義務から免れることはできません。

2020年の民法改正以来、法定相続人を連帯保証人とすることを求めない金融機関も出てきておりますが、従前の契約について迄は変更が行われていないのが通常です。個人名義の債務などを有しておられる方は、連帯保証人の設定が行われていないか、設定されている場合誰が連帯保証人になっているか、確認をしておくことは重要です。

団体信用生命保険に加入する場合も

団体信用生命保険とは一般に団信(だんしん)と呼ばれ、住宅ローン契約時に加入する保険です。住宅ローン名義人に万が一のことが起きた場合に、ローン残債相当額の保険金が支給されるため、金融機関のリスク回避と、債務者の資産の保全に活用されている制度です。

団信は一般的には住宅ローン契約時に加入するものですが、アパートローンでも加入可能です。不動産投資の安全性を担保する仕組みで相続人の負担を軽減しますので、これから不動産賃貸経営を始めようという方はご検討頂きたい制度です。

他方、通常団信付のアパートローンは、団信無しのローンに比し保険料を含むため金利が高くなります。その分賃貸経営の資金繰りは圧迫されます。また生命保険契約である以上、保険金額、被保険者の年齢や健康状態によっては引受不可となる場合もあります。

さらに相続税対策としてアパートローンを敢えて設定する場合には、団信に入ってしまっては本末転倒になります。目的や状況に合わせて活用を検討するべき制度になります。

団信は一般的には住宅ローン契約時に加入するものですが、アパートローンでも加入可能です。不動産投資の安全性を担保する仕組みで相続人の負担を軽減しますので、これから不動産賃貸経営を始めようという方はご検討頂きたい制度です。

他方、通常団信付のアパートローンは、団信無しのローンに比し保険料を含むため金利が高くなります。その分賃貸経営の資金繰りは圧迫されます。また生命保険契約である以上、保険金額、被保険者の年齢や健康状態によっては引受不可となる場合もあります。

さらに相続税対策としてアパートローンを敢えて設定する場合には、団信に入ってしまっては本末転倒になります。目的や状況に合わせて活用を検討するべき制度になります。

アパート経営の相続に必要な手続き

賃貸物件などの不動産の相続は、遺言書や遺産分割協議書で手続きを進めることができます。法務局へ遺産分割協議書等原因証書を持参し、相続登記手続きを行えば賃貸物件の名義変更は完了します。

他方アパートローンの相続承継は簡単でない場合もあります。債権者に債務の名義人を遺産分割協議書などで指定された人へ変えてもらう必要があるためです。つまり金融機関との協議とその承諾が必要になるわけです。

他方アパートローンの相続承継は簡単でない場合もあります。債権者に債務の名義人を遺産分割協議書などで指定された人へ変えてもらう必要があるためです。つまり金融機関との協議とその承諾が必要になるわけです。

アパートを所有し続けない場合は売却する選択肢も

アパートを相続すると、相続税を納めなければならない場合もあります。賃貸収入の管理や修繕計画の実施、毎年の収支を計算した確定申告書の提出義務、固定資産税・都市計画税・所得税・住民税など、各種税金の納税義務、残債が残っている場合には債務の弁済など、種々の責任が発生します。アパートの空室が多く、毎月のローン返済を続けるには持ち出しが必要になる場合さえあります。

そのような場合は無理をせず売却をしてしまうことも選択肢の1つです。賃貸物件は入居者の居住を継続したまま、オーナーだけ変わることが可能です。ご所有の不動産がどのくらいの金額で売却できるのか不動産査定会社へ見積を依頼するなど情報収集してみましょう。

そのような場合は無理をせず売却をしてしまうことも選択肢の1つです。賃貸物件は入居者の居住を継続したまま、オーナーだけ変わることが可能です。ご所有の不動産がどのくらいの金額で売却できるのか不動産査定会社へ見積を依頼するなど情報収集してみましょう。

アパートローン相続で起こり得るトラブル

前述の通り、アパートローンの相続による承継は、不動産の相続登記とは異なり金融機関側の承諾が必要になります。時にこれがトラブルの原因となる場合があります。

名義変更できない

アパートローンの相続は金融機関の承諾を要するため、必ずしも相続人間の協議通りには進みません。金融機関は融資可否を債務の回収可能性で判断します。

通常は債務者の年収や資産状況、過去の返済実績などから判断しますが、アパートローンの場合には考え方が少し異なります。アパートローンは通常そのアパートの賃料収入が債務の返済原資となるからです。このためアパートを相続する人以外の人がアパートローンの承継者となることを、金融機関は通常承諾しません。

またアパートの賃料収入が減少しており、賃料収入だけではアパートローンを弁済できない場合は、相続人の年収や資産状況なども承諾の判断材料とされます。金融機関の融資基準に適う人でなければ、相続による承継を承諾してくれない可能性は高く、追加の連帯保証人の設定を求められる可能性もあります。

通常は債務者の年収や資産状況、過去の返済実績などから判断しますが、アパートローンの場合には考え方が少し異なります。アパートローンは通常そのアパートの賃料収入が債務の返済原資となるからです。このためアパートを相続する人以外の人がアパートローンの承継者となることを、金融機関は通常承諾しません。

またアパートの賃料収入が減少しており、賃料収入だけではアパートローンを弁済できない場合は、相続人の年収や資産状況なども承諾の判断材料とされます。金融機関の融資基準に適う人でなければ、相続による承継を承諾してくれない可能性は高く、追加の連帯保証人の設定を求められる可能性もあります。

返済が滞る

相続人間で遺産分割協議が整う・整わないにかかわらず、アパートローンの返済は待ってはくれません。相続による承継が未確定である間は、法定相続人が法定相続分通りに債務を負担することとなります。

つまり各法定相続人が法定相続分通りに債務の弁済を行う必要が生じ、結果返済が滞る可能性は高くなります。賃料収入が一口座へ集約されており返済口座も同一である場合や毎月の賃料収入がローン返済額を上回っている場合、あまり問題は発生しません。

残念ながらそのような整理がされていない事例も多々あります。そして債務の返済が滞るとローン契約に定める期限の利益は喪失され、差押えなどより大きな問題を招く可能性があります。

ローン返済の滞納は、個人の信用情報として記録されると、その後一定期間住宅ローンが組めない、クレジットカードが作成できないなど、社会生活に大きな影響を及ぼします。相続手続きに際してローン返済の滞りの出ないよう、注意を払い準備しておくことは重要なことです。

つまり各法定相続人が法定相続分通りに債務の弁済を行う必要が生じ、結果返済が滞る可能性は高くなります。賃料収入が一口座へ集約されており返済口座も同一である場合や毎月の賃料収入がローン返済額を上回っている場合、あまり問題は発生しません。

残念ながらそのような整理がされていない事例も多々あります。そして債務の返済が滞るとローン契約に定める期限の利益は喪失され、差押えなどより大きな問題を招く可能性があります。

ローン返済の滞納は、個人の信用情報として記録されると、その後一定期間住宅ローンが組めない、クレジットカードが作成できないなど、社会生活に大きな影響を及ぼします。相続手続きに際してローン返済の滞りの出ないよう、注意を払い準備しておくことは重要なことです。

アパートローン相続のトラブル解決策

相続財産の中にアパートローンなどが残っている場合、金融機関とのトラブル回避のため、以下のようなことを考えておきましょう。ここでは、相続開始前後に分けて説明します。

相続開始前にできる対策

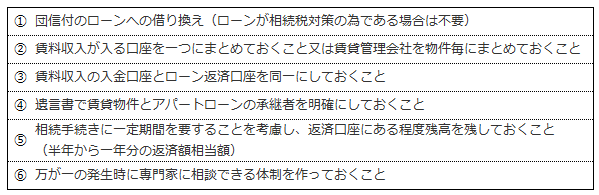

まずは、現所有者が相続開始前にやっておくべきことからご説明いたします。アパートローンなどが残っている賃貸物件を有している場合、以下のような債務承継対策を意識しておくことは望ましいです。

上記のほか、賃貸物件の承継先があらかじめ定まっている場合は、最初から親子ローンを組んで債務承継で問題が起こらないようにしておくことも1つの方法です。相続開始後は預金口座からの出金や口座間の資金移動がやり辛くなります。遺産分割協議が整うまでの間、アパートローンの返済が滞らないよう、資金の流れを整理しておくことが大切です。

相続開始後にできる対策

【連帯保証人を立てる】

金融機関が遺産分割協議書通りの債務承継に同意してくれない場合、追加の連帯保証人を立てることで承諾を得られる場合もあります。賃貸物件を承継する可能性のある親族の中から連帯保証人を引き受けてくれる人がいないか検討してみてください。ただし前述の通り連帯保証人には重い責任がともないます。

【アパートを売却する】

アパートの収入で毎月のローン返済を賄えない、固定資産税などの年間経費まで考えると収支がマイナスになる、などの場合は、早期に売却してしまったほうが精神的に楽かもしれません。全員の同意があれば不動産は法定相続分通りの共有状態のまま、売却換金が可能です。売却収入で一括弁済をしてもなおローン残債が残る場合でも、そのまま返済を継続するよりは負担もリスクも少なくなります。

金融機関が遺産分割協議書通りの債務承継に同意してくれない場合、追加の連帯保証人を立てることで承諾を得られる場合もあります。賃貸物件を承継する可能性のある親族の中から連帯保証人を引き受けてくれる人がいないか検討してみてください。ただし前述の通り連帯保証人には重い責任がともないます。

【アパートを売却する】

アパートの収入で毎月のローン返済を賄えない、固定資産税などの年間経費まで考えると収支がマイナスになる、などの場合は、早期に売却してしまったほうが精神的に楽かもしれません。全員の同意があれば不動産は法定相続分通りの共有状態のまま、売却換金が可能です。売却収入で一括弁済をしてもなおローン残債が残る場合でも、そのまま返済を継続するよりは負担もリスクも少なくなります。

いずれにしても専門家に早めに相談を

債務が残っている物件に相続が発生するということは、不動産とその収益は共有で処分し難い状態になる一方、ローン弁済だけは止まらずに毎月引き落とされることを意味します。

前述の通り返済が滞れば、個人の社会生活には大きなマイナスの影響が出ます。金融機関側は必ずしも相続人側の事情を考慮してくれるとは限りません。他方、相続人側がこうした問題を金融機関と上手く交渉できることは稀なことです。この種の問題の知識や経験を有していないからです。

債務の相続承継で問題が発生した場合、あるいは発生がする恐れがある程度であっても、早い段階で信頼できる専門家へ相談することです。もっとも適任なのは弁護士ですが、相続業務の経験が豊富な司法書士や税理士なども力になってくれます。

前述の通り返済が滞れば、個人の社会生活には大きなマイナスの影響が出ます。金融機関側は必ずしも相続人側の事情を考慮してくれるとは限りません。他方、相続人側がこうした問題を金融機関と上手く交渉できることは稀なことです。この種の問題の知識や経験を有していないからです。

債務の相続承継で問題が発生した場合、あるいは発生がする恐れがある程度であっても、早い段階で信頼できる専門家へ相談することです。もっとも適任なのは弁護士ですが、相続業務の経験が豊富な司法書士や税理士なども力になってくれます。

まとめ

この記事では賃貸物件にローンが残っている状態で相続が開始した場合の留意点について考えてきました。資産形成のためにローンを背負ってまで始めた賃貸経営が、相続人に不測のリスクをもたらしてしまっては本末転倒です。

積極財産だけでなく消極財産の承継にも目を配って準備をしておくことは重要です。また現に相続が開始し債務の承継の問題が発生してしまっている場合には、1日も早く専門家へ相談し、その力を借りてください。

積極財産だけでなく消極財産の承継にも目を配って準備をしておくことは重要です。また現に相続が開始し債務の承継の問題が発生してしまっている場合には、1日も早く専門家へ相談し、その力を借りてください。

この記事の監修者

秦 光一郎

税理士/税理士法人シン総合会計 代表

会計事務所に勤務しつつ平成16年税理士試験に合格。税務コンサルタント会社にて金融機関をサポートする業務の中、資産税業務の経験を積む。平成22年税理士法人シン総合会計設立。主に中小企業の会計税務支援を中心に、事業承継、資産税業務にも従事。不動産会社の税務相談会相談員、金融機関のセミナー講師等に携わる。